投資機構

在股市中,我們常常聽到一夜暴富的故事,有透過買股票賺錢的人,自然也會有替別人買股票的人,這些人被稱為基金經理(Fund Manager)。透過像國內基金公司績效排行依報酬 (moneydj.com)這樣的平台,我們可以看到國內幾乎所有類型的基金管理公司及其收益率排名。

在這些排名中,靠前的基金公司往往會大力宣傳他們的投資策略和選股能力,而在出色的短期業績面前,這些宣傳似乎顯得頗為有說服力。對於普通投資者來說,選擇這些基金來管理資產也顯得合情合理。

然而,我們可以發現,很多排名靠前的基金在短期內(如一年以內)的表現並不總是最佳選擇,但如果拉長時間跨度來看,例如三年或五年期,這些基金的表現則十分亮眼。同樣,有些基金在短期內業績輝煌,但長期收益卻非常平庸,甚至可能虧損。這是為什麼呢?

其實,這場競爭更像是對基金公司短期押題能力的考驗,而非其長期投資策略的真實體現。我們可以看到,許多基金傾向於重倉某個行業或特定主題,而決定這些基金最終表現的,往往並非基金經理的投資能力,而是市場對某個行業的偏好。例如,與科技行業相關的基金,短期內的收益率可能並不顯得特別突出,但在五年期等長期收益率方面,往往會名列前茅。

台灣的市場可以說是極度偏好科技公司,從這兩張圖就可以看的出來只要跟科技扯得上關係的基金,收益率都高得嚇人,而右邊得益於近年台股紅利收益率也不低,但是這就能說明股市跟行業發展與市場偏好有相當程度的同質性。

絕大多數投資人,很難戰勝指數,因為市場的複雜程度,遠遠大於研究員的分析精度。

華爾街的傳奇

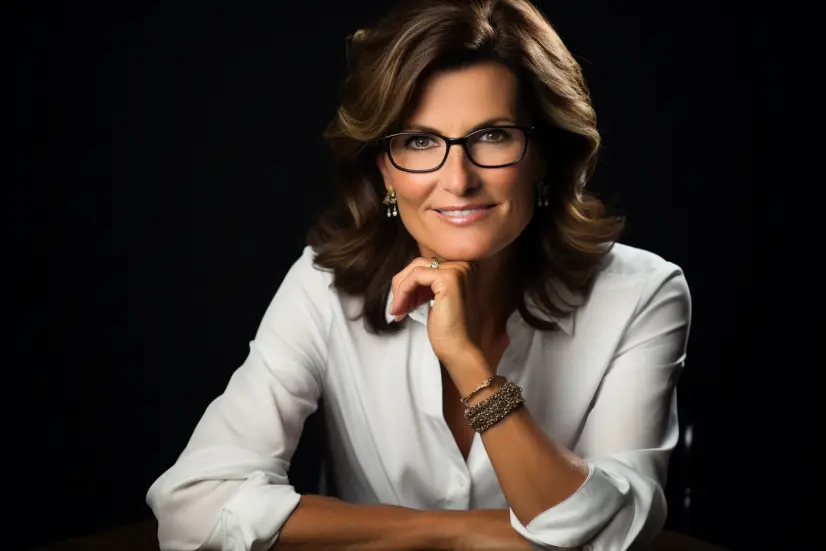

方舟投資CEO兼創辦人

凱茜,伍德(Cathie Wood)

她在 2014 年創立的 ARK Invest。該公司在創辦初期以高額的收益率聞名,年化收益率一度高達30%,更是被譽為女性巴菲特,但在2021 年的 ARKK 自高點崩跌近五成,在令所有人失望後,Cathie Wood 試圖向投資者保證會在 2022 年反彈,她在 2021年12月寫道:「創新股似乎已經進入了深度價值領域,我們今天的戰略可以在未來五年內實現 30%至40% 的年化報酬率。」然而,時間已快到 2022 年底,ARKK 卻如一艘持續下沉的船,今年迄今已崩跌了超過六成。

比爾,米勒(Bill Miller)

作為Legg Mason的基金經理連續15年跑贏標普500指數,這一紀錄迄今無人打破,被稱為美國對沖基金史上的“金手指”。如果在 1990 年投資比爾·米勒的基金 1 萬美元,到了 2007 年 7 月會變成 9.2 萬美元。比爾·米勒創造了 14% 的年化回報率紀錄。因為巨大的 成功 ,比爾·米勒管理的 Value Trust 基金規模,從 1990 年的 7.5 億美元 成長 到了 2006 年的 200 億美元。但這樣卓越的戰績,卻也在2008年次貸危機來臨時沒有察覺,一路把它投資人的資金賠進去,負債將近762億美元。

看完這兩位投資界的簡短故事,我想大家都應該明白一個道理,股市中沒有永遠的勝利者,而我們應該做的只有提高自己勝率。